「債務整理」に関するお役立ち情報

借金返済にお悩みの方へ

1 千葉駅から歩いてお越しいただける法律事務所です

千葉で借金返済について相談できる弁護士をお探しの方は、当法人へご連絡ください。

弁護士法人心 千葉法律事務所は、千葉駅・北口から徒歩1分の場所にあります。

千葉にお住まいの方ですと、普段から千葉駅を利用される方も多いかと思いますので、借金返済についてのご相談にお越しいただきやすいのではないでしょうか。

また、他にも千葉県内に複数の事務所を構えておりますので、そちらの事務所にてご相談いただくことも可能です。

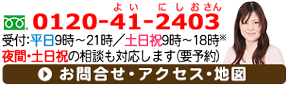

すぐに事務所を訪れることが難しい場合、まずは電話・テレビ電話での相談から始めていただくこともできます。

借金返済に関するお悩みは、原則として相談料無料でお受けしておりますので、費用の面についても安心してご利用いただけます。

2 借金返済のお悩みは安心してご相談ください

「借金が返せないなんて言ったら叱られるかも…」とご不安に思いながらご相談にお越しになる方もいらっしゃいますが、生活の中でお金を借りるきっかけはたくさんありますし、お怪我やご病気をされたり、転職・退職で収入が下がったりして、借金返済の問題に直面することは誰にでもありえます。

借金返済のお悩みを放置すると、借金返済のために借金を重ねる、いわゆる多重債務の状態に陥って、状況が悪化してしまうこともありえます。

また、借金返済が滞ると、貸金業者などから訴訟を起こされたり、給与を差し押さえられたりする可能性もあります。

借金返済のお悩みは、貸金業者との交渉や、法的な手続きによって解決を図ることができますので、お早めに弁護士へ相談されることをおすすめします。

弁護士にご相談いただくことで、借金返済の状況を冷静に分析し、お客様が債務整理が必要な状況にあるのかどうかを判断させていただくことも可能です。

3 借金返済への対処を得意とする弁護士がご相談を承ります

当法人では、在籍する弁護士が役割分担を行い、各自が担当分野の案件に集中的に取り組むことで、一人一人が得意分野を持つことができるよう努めています。

「返済が滞りがちになってしまっている」「毎月の返済負担が重過ぎてこのままでは返せなくなってしまう」といったお悩みをお持ちの方からのご相談は、借金返済への対処を得意とする弁護士が承ります。

これまでの経験や知識をもとに、お客様に合った債務整理方法をご提案させていただきますし、実際に債務整理を行うことになった場合にも、スムーズに手続きを進められるよう対応させていただきますのでご安心ください。

借金問題にお悩みの方へ 借金の相談窓口とそれぞれのメリット・デメリット

借金返済について相談する専門家の選び方

1 相談の順序について

借金返済の相談先について、金融庁のウェブサイトでは、「多重債務についての相談窓口」というページを作り、その中で債務整理(借金問題)についての相談先として、日本司法支援センター(法テラス)、日本弁護士連合会、日本司法書士連合会、日本クレジットカウンセリング協会、全国銀行協会を挙げています。

ただ、実際の場面を考えてみると、例えば友人から10万円を借り、毎月5000円ずつ返済しているが、今月の返済が難しいという場合に、いきなり弁護士や司法書士に相談する方はそこまで多くはないかもしれません。

お金を貸してくれた友人に返済の猶予について相談するのが通常だと思います。

貸金業者からの借り入れについても、ある程度猶予があればどうにかなるという場合には、返済について貸金業者に相談することは何ら問題ありません。

貸金業者に相談した結果、返済条件を変更する合意ができたというケースも決して珍しくはありません。

特に、住宅ローンの場合は、その返済について弁護士や司法書士に相談したとしても、住宅ローンの専門家というわけではありませんので、適切な対応方法をアドバイスするのは通常困難です。

住宅ローンの返済については、まず住宅ローンを借り入れた金融機関の担当者に相談するのが基本となります。

もちろん、貸金業者に相談しても、「弁護士に相談してください。」とすぐに言われてしまうケースもあります。

その場合は、基本的には弁護士等の専門家に相談することになります。

なお、借入先の増加により毎月の返済金額が増えて返済が厳しくなってきた場合は、おまとめローンを利用するという方法もあります。

この場合は、おまとめローンを扱っている金融機関で相談することになります。

2 専門家の選び方

多重債務となっており、貸金業者への相談やおまとめローンといった手段も難しい場合は、借金問題の法的手続きについての専門家に相談することになります。

この専門家には、金融庁のウェブサイトでも挙げられているように、弁護士と司法書士が存在します。

ただ、個人の方が取り得る債務整理の主な手段には、任意整理、個人再生および自己破産がありますが、司法書士については、任意整理の場合、元金が140万円以下の業者について簡裁代理権を有する認定司法書士のみ債務者の代理人として業者と交渉することができ、個人再生や自己破産については、認定司法書士でも代理人として活動することはできず、できるのは裁判所に提出する書類の作成代行のみとなります。

弁護士は、任意整理、個人再生、自己破産いずれについても、制限なく債務者の代理人として活動することができます。

そのため、近くに弁護士事務所がない等の事情がない限り、最初から弁護士に相談することをおすすめします。

また、弁護士にも得意分野がありますので、弁護士に相談する際は、債務整理を主力業務として扱っている弁護士を選択することをお勧めします。

借金返済ができない場合に弁護士に依頼するとどうなるか

1 毎月の返済額の減額

本稿では、借金返済ができない場合に弁護士に依頼するとどのような結果になるのかについてご説明します。

例えば、多重債務になり毎月の返済額が10万円に膨れ上がってしまったものの、これを6万円に減額すれば返済が可能な場合、毎月の返済額を減らす方法での債務整理を検討します。

その一つが任意整理で、この手続きでは、借り入れのある業者と個別に交渉して返済条件の変更の合意を目指します。

裁判所を通さず行う手続きのため、書面や資料をしっかり準備する必要はなく、家計収支表を準備する程度で手軽に行えるという点がメリットですが、和解基準が業者によって区々で、任意整理に応じない業者もある点がデメリットです。

また、負債の減額を受けられるとしても将来利息および遅延損害金が限度で、元金の減額を受けられることはまずありません。

例外的に、一括返済する場合は元金の減額を受けられることもありますが、親族等からの援助を受けるなどしないとご準備が難しい方が多いのではないかと思います。

もう一つ、返済負担を軽減する方法としては個人再生というものがありますが、これは裁判所で行う手続きですので、申立書や資料をしっかり準備しなければなりません。

また、任意整理では債務整理を行う業者を選択できますが、個人再生はすべての負債が対象になりますので、親族からの借り入れや自動車ローンも対象としなければなりません。

他方、個人再生では、一定の基準にしたがって負債の減額を受けられますので、通常、任意整理よりも月々の返済額を減らすことができます。

また、返済内容を定めた再生計画を認可する決定が確定すれば、計画内容に反対していた業者も従わなければならないため、強制的に債務整理の目的を達成することができます。

2 負債の免除

任意整理を行っても個人再生を行っても返済できる見込みがない場合、自己破産を行うことで、税金等の免除されない負債を除き、すべての債務が免除されることになります。

これを法律用語では「免責」されると言います。

ただし、負債の増大に多額のギャンブルが関係している等、免責不許可事由がある場合は、例外的に免責が許可されないこともあり、裁判所の裁量で免責が受けられるかどうかの検討が必要です。

3 弁護士にご相談ください

以上のように、借金返済ができない場合に弁護士に依頼すると、毎月の返済額を減らしたり、借金の免除を受けられる手続きを行うことができます。

これらの手続きは、進めるにあたって専門的な知識や経験を要求される場面が多く、また、どの方法が適切であるのかを判断することも難しいため、弁護士にご依頼いただくことをおすすめします。

まずはご相談ください。

借金返済の悩みを弁護士に依頼する場合の費用

1 手続きの種類

今後も借金を返済していくことを前提とする債務整理の手続きには、任意整理と個人再生があります。

なお、簡易裁判所で行う特定調停という手続きもありますが、消費者金融等からの借金について、弁護士に依頼して特定調停を行うということはほとんどありませんので、ここでは対象外とします。

以下、任意整理および個人再生を弁護士に依頼する場合に必要となる費用について、概要をご説明します。

2 任意整理の費用

任意整理は、消費者金融等の業者と個別に交渉して返済条件を変更する取り決めを行う手続きです。

任意整理を弁護士に依頼して進める場合、必要となる費用の項目には、①弁護士報酬、②実費、③返済代行手数料があります。

①の弁護士報酬には着手金と成功報酬(負債額が減った場合にその減った金額に対してかかる減額報酬)がありますが、当法人では、原則として減額報酬はいただいておりません。

任意整理の場合、②の実費で必要になるのは業者とやり取りする際の郵便料金等が中心となります。

実費については、定額を徴収している法律事務所もありますが、当法人では原則として実際にかかった金額のみご負担いただいております。

任意整理の手続きは、返済条件を変更する合意を行った後、その合意内容にしたがって返済をすることになりますが、その返済について受任弁護士が代行を行う場合に必要となるのが③返済代行手数料になります。

任意整理を行う業者が複数ある場合、返済は各業者の指定する口座に振り込むこととなりますが、返済代行を利用する場合は、弁護士の預り金口座にまとめて1回でお振込みいただきますので、手間が省けますし、振込忘れを防止することができます。

3 個人再生の費用

個人再生は、裁判所で行う手続きで、法律の規定にしたがい減額された負債を返済します。

個人再生の費用にも、①弁護士報酬、②実費および③返済代行手数料があります。

①については、主なものとして着手金と成功報酬(再生計画が認可された場合に発生)がありますが、当法人では、原則として成功報酬はいただいておりません。

②実費については、個人再生は裁判所での手続きとなりますので、受任弁護士が案件を処理するにあたって費用となる郵便料金、コピー代等のほかに、申立書に貼付する収入印紙、予納郵券、官報公告費が必要になります。

さらに、千葉地方裁判所の場合、弁護士が申し立てを行うケースでは原則として個人再生委員は選任されませんが、もしも個人再生委員が選任された場合には、その費用としてさらに15万円~20万円が必要になります。

個人再生の費用は、通常、任意整理よりも高額になりますが、手続きの結果返済することになる金額を考慮すると、最終的なご負担は個人再生の方が少なくなるのが通常です。

借金返済についての相談を早くしたほうがよい理由

1 借金が膨らむと選択できる債務整理の手段も狭まります

例えば、旅行費用に充てるためにA消費者金融でローンを申し込み、貸付利率18%、利用限度額50万円で利用を開始したとします。

残高が50万円近くになると、発生する利息も増えますので、毎月返済しなければならない金額も増えます。

このような状態で収入が減ると、まず同一貸金業者について借り入れと返済を繰り返すことになりますが、それでも返済原資が足りなくなると、別のB消費者金融やCクレジットカード会社から借り入れをしてA社の返済に充てることを考えるようになります。

そして、B社やC社も残高が利用限度額に近くなると、今度はD消費者金融やEクレジットカードに申し込むことになります。

しかし、このような新規借り入れによる返済を継続することはできません。

借入件数が増えれば、返済能力に不安があるということで、審査で落とされることが多くなるからです。

また、総量規制がありますので、貸金業者から年収の3分の1を超える借り入れはできません。

そうなって、どこからも借りられなくなってくると、債務整理を行わなければならなくなりますが、借入件数(負債総額)が多いほど、選択できる手段は狭まることになります。

そのため、転職して収入が減った場合など、毎月の収入の範囲での返済が継続して困難になる事情がある場合は、返済のための新規借り入れを行う前に、弁護士に相談した方がよいと考えられます。

2 放置すると給料を差し押さえられます

返済が困難になり、返済をストップしたまま放置すると、支払督促の申立てや訴訟提起を行う業者も出てきます。

この支払督促や訴訟も放置してしまうと、強制執行されることになりますが、その多くは給料の差し押さえです。

給料を差し押さえられた場合は、急いで自己破産または個人再生の申立てを行う必要がありますが、給料を差し押さえられているため、費用の準備が難しいケースも多くなります。

返済が困難になったら、放置せずすぐに弁護士に相談してください。

3 住宅資金特別条項が使えなくなります

個人再生手続きで、住宅資金特別条項(住宅ローン特則)を利用すると、住宅ローンの残っている自宅を維持しながらその他の負債を整理することが可能になります。

しかし、住宅ローンの支払いを延滞して期限の利益を喪失し、保証会社が住宅ローン会社に代位弁済(保証債務の履行)をしてしまうと、その代位弁済が行われた日から6か月以内に個人再生の申立てを行わない限り、住宅資金特別条項は利用できなくなります(民事再生法198条2項)。

住宅ローンがあるケースでは、保証会社による代位弁済まで進んだ段階の方が住宅資金特別条項を利用した個人再生を希望してご相談を申し込むケースはほとんどありませんが、もしも代位弁済まで行われた場合、申立てに期限が発生し、弁護士の業務の都合や費用の準備の点から受任ができない弁護士も増えます。

住宅資金特別条項を利用した個人再生については、住宅ローンについて延滞が発生する前に弁護士に相談するのがベストです。

借金返済ができない場合の対応方法について

1 放置という対応にはリスクがあります

消費者金融等からの借り入れの返済ができなくなった場合に、そのまま放置している方も少なからずいらっしゃいます。

さすがに、最近では夜逃げまでする方はいないと思いますが、現在では、民事執行法の改正により強制執行がやりやすくなっていますので、借金を放置すると、強制執行により給与等の差し押さえを受けるリスクが高くなります。

そこで、借金の返済ができない場合は、何らかの方策を検討する必要があります。

2 返済資金の準備

借金返済ができなくなった場合に、まず考えられるのは、別の所から返済資金を用立てることです。

しかし、例えば、自分の収入では消費者金融会社のA社に対する返済が困難になり、返済原資に充てるために消費者金融会社のB社から新規に借り入れを行った場合、いわゆる多重債務者となり、一時しのぎはできても、いずれは返済が困難になります。

しかも、多重債務者になると、通常、負債は膨れ上がりますので、返済する方向で対応することはより難しくなります。

親族からの借り入れで返済する場合は別ですが、金融業者からの借り入れで返済する場合は、消費者金融会社等がウェブサイトで公開している返済シミュレーション等も利用して、今後どう返済していくことになるか、返済していけるのかというシミュレーションをしっかりしておくことが重要になります。

なお、住宅ローンや公益的機関からの借り入れの場合は、返済についてのリスケジュールが可能な場合もありますので、他者からの借り入れ等を検討する前に、当該住宅ローン会社等に返済についての相談をしてみるとよいかと思います。

3 債務整理

ご自身で返済する方向で対応することができない場合は、弁護士等に債務整理の相談をすることになります。

個人の方の債務整理の手段としては、任意整理、個人再生および自己破産があります。

借金返済が困難になった場合、どの手段を選ぶことがふさわしいのかについては借金の額や財産の状況などケースバイケースで判断することになりますが、大まかに説明しますと、返済条件の変更(月々の返済金額の減額等)で対応できる場合は任意整理、負債を減額すれば返済できる場合は個人再生、減額しても返済が難しい場合は自己破産を選択することになります。